26

1 月

报税表根据工作性质的不同分为两种:W2和1099。

填写W2的属于全职员工,是需要准时上班下班的上班族,公司会在每次发放工资的时候扣税,如每个员工都需要扣减工资总额7.65%的社会安全金,同时,公司老板还要为你付另外的7.65%社会安全金。

(更多…)

read more

11

10 月

在美国持有房地产的方式有几种,当一个人时可以独自持有, 当有二个或二个以上的人时不管是夫妻,亲属,朋友或是合夥人他们之间可以共同持有.在美国各州持有房地产的方式大同小异,因为我们居住在加州,所以本文讨论的范围以加州为主.在加州共同持有房地产的方式,有以下几种方式: (更多…)

read more

08

12 月

外国公司可以在美国任何一个州建立公司。公司根据实际业务和市场拓展的需要,可先在其主营业务的州设立公司。若今后业务壮大,需要在其他州经营业务,也可以用外州公司的身份在另外一个州设立机构。在美创建公司的程序和步骤有:

(更多…)

read more

27

12 月

从明年1月1日起至少有下列15项,影响每个纳稅人。

1、个人所得稅最高稅率从39.6%调降为37%,仍依个人申报与夫妻联合申报的收入状况,维持七种稅率,10%、12%、22%、24%、32%、35%和37% ;夫妻合并收入60万元以上者,将被课征最高所得稅率37%。此条款於2026年自动失效。

2、标準扣除额(Standard deduction)大幅提高。约七成纳稅人适用标準扣除额,新稅法将个人标準扣除额提高至1万2000元,夫妻2万4000元。旧制则是个人6350元、夫妻联合报稅1万2700元。此条款2026年自动失效。

3、个人免稅额(personal exemption)取消。新稅法终结原来每人4050元的个人免稅额。

4、州与地方稅扣减额最高1万元。目前无上限的州、地方所得稅、销售稅、房地产稅的联邦报稅扣减新稅法将终止。

5、儿童抵稅额从目前每名孩童1000元提高至明年的2000元,凡家庭年收入低于40万元者都适用。2000元抵稅额的最高退稅金额从目前1100元提高至1400元。领养子女的1万3570元抵稅额保持不变。此条2026年自动失效。

6、购买首栋与第二栋住宅的新房屋贷款利息支出扣减额,从目前的100万元降低至75万元。现有的房贷均不受影响。

7、2018、2019年保险公司支付外的医药费开支,若超过「调整后总收入」(Adjusted Gross Income)的7.5%,可允许扣减。2020年开始,7.5%拉高至10%。

8、欧记健保个人强制保险罚款,废除。

9、目前稅法规范529储蓄帐户只能用于大学教育相关开支,新稅法允许这项教育基金用于基础私立学校K-12年级特许学校(charter school)教会学校学费或在家自学的相关开支。

10、让超级富豪难以避稅而设计的「替代性最低稅」(简称AMT),对企业团体,在新稅法中将被废除;个人纳稅人部分,则增加AMT可被豁免纳稅的金额。

11、目前稅法规范遗产总值超过550万元部分才需课稅,新稅法将550万元提高至1100万元(夫妻联合报稅)。

12、公司稅将从目前的35%降为21%,2018年1月1日起生效。

13、自住不动产交易利得免稅部分,目前稅法规定是五年内住满两年,可豁免前25万元(夫妻共50万元)的利得稅(capital gain tax),新稅法则更改为八年内住满五年才得享受此赋稅优惠。

14、纳稅人仍可每年扣减学生贷款利息,最高至2500元;研究生的免缴付学费无须以收入课稅。学校教师仍可每年扣减最高250元的教材购置费。

15、新稅法取消纳稅人将搬家费纳入扣减额,军人除外;请他人协助报稅的开支,明年起也无法再扣减。

read more

11

7 月

美国的收入税(Income Tax)纳税者是收款人(Income Recipient),通常需要在每年的4月15日前,申报上一年度的收入税表;若有欠税、漏税,则需补税。赠予税(GiftTax)却刚好相反,报税及缴税的责任在于赠予者(Donor),而非受赠者(Donee)。

全年赠予税免税额

税法上定义的美国人,每人每年对每个受赠者,都有全年赠予税免税额(Annual Exclusion);以2018年为例,全年赠予税免税额是$15,000。如在同一税务年度,赠予者给受赠者的赠予,超过该年度的免税额,便需向联邦国税局申报赠予税。

打个比方说明:一位父亲,在2018报税年度内,给予儿子$18,000;这位父亲便有责任向美国国税局申报超出免税额的$3,000(2018年总赠予额$18,000减去全年赠予税免税额$15,000)之赠予。当然,有申报责任,并不意味需要缴税。

统一赠予税及遗产免税额

赠予税的免税额,与遗产税的免税额相连,简称统一赠予税及遗产合免税额(Unified Gift Tax & Estate Tax Credit);此为终生(Lifetime)免税额,每一个美国纳税人终生的统一赠予税及遗产免税额为$560万(以2018年为例)。赠予税免税额和遗产税免税额相连的目的,是杜绝逃避缴遗产税而在生前将财产转移至受益人的现象。如撇除计算每年$15,000的全年赠予税免税额内则生前或死后转移资产,在税务上一般没有分别。

例如:某人有$580万,如没在生前将财产转移给儿子,那么其中的$20万因超过$560万联合免税额便需缴交遗产税;若其在生前先转移资产$20万给儿子,当其过世后,仍需为$20万缴交遗产税,因为资产虽然剩余$560万,但终生联合免税额度在扣除其生前转移的$20万后,只余$540万了。

在此例中,如果赠予者在2018年给儿子$18,000,虽需申报$3,000赠予,但如果这$3,000赠予并没有累积超过$560万的终生联合免税额,便不需为该$3,000缴交赠予税。

缴交赠予税

如在2018年有申报及缴交赠予税的责任,便需在2019年4月15日或以前,申报709税表及缴交赠予税。赠予概念范围广泛,不只包括现金送赠,亦包括房产转移、银行帐户增加第三者为共同帐户持有人等等。

虽然$560万的免税额看似很多,但往往易将很多资产遗忘计算在内,例如:房产、退休金、股份权益、信托内资产及人寿保险金等等,如一一计算在内,$560万并不如想像中那么多。

现在,来聊一下特殊的情况

1.房地产产权赠与 — 属于你的产业,你只要加上他人名字到屋契上,便已经做了赠与。举个例,本来产权是夫妇拥有的,现在加了儿子的名字到屋契上,叁个人以JOINT TENANT方式拥有,每一个占1/3产权,这对夫妇便是将产权的1/3赠送给儿子。

2.银行或股票经纪帐户赠与 — 其税例与上述房地产赠与稍有不同,您将他人名字加上帐户时并未完成赠与,因为您随时可以将帐户的存款或股票取出。可是,当共同帐户拥有人从帐户中作提取,便产生赠与。举个例,父母有一共同帐户,后来加上女儿名字,成为共同帐户持有人,父母并未作赠与;后来女儿从帐户中提取五千元,在提取时便完成赠与。

3.每一个人在一年内可以赠与任何人$15,000而完全没有赠与税(GIFT TAX)问题,也不需要申报国税局。此项赠与豁免金额没有受赠人数限制,也没有限制受赠人必须与您有亲戚关系。夫妇两个人每年可以赠与任何人$30,000。

4.礼物税(GIFT TAX)是赠与人的责任,受赠人不论接受多高金额的赠与,都不需要付任何税,通常连申报也不用。

5.直接为其他人支付医药费用或大学费用,虽然也是属于赠与,却不需要计算在$15,000之内,亦即没有金额限制。

6.有一个常见的误会,就是赠与的金额可以扣税,其实是不可能的,因为私人赠与和慈善捐献是不同的,前者绝对不能作扣税用。假如赠与可以扣税的话,纳税人便可以彼此互相作赠与,大家一起扣税,这是行不通的。

7.假如赠予人是外国人,而赠予的物品在外国(例如:由国外汇入款项),则赠予人不受美国税法管制,亦即不论赠予价值多高,都没有申报的需要,也没有礼物税的问题。外国人将在美国内的产业作赠与,则要看产业是「实业」(Tangible Assets)抑或是「非实业」(Intangible Assets)。银行存款或股票都属于「非实业」,故没有礼物税的问题;可是假如外国人将自己在美国的房地产物业作赠送,便要按美国税例办理,外国人只有每年每个受赠人$15,000的免税金额,超出的赠予金额都有礼物税。

8.外国人如果在美国有产业,逝世后的遗产税如何计算?除了在美国的银行存款不计算外,其他在美国股票经纪行户口中的股票、债券、甚至房地产,都算遗产。外国人在美国的遗产,只有六万元免税额,所以可能会有相当重的遗产税。外国人把这些将来被算为遗产的资产,作生前赠予又如何呢?外国人亦有每人每年15,000免赠与税的条例,可是他们仅有六万元遗产免税额,且不能在生前预先赠予,所以外国人将在美国的资产作赠予是有困难的。

9.受赠人接受赠与,不论金额高低,也不论是从美国人或外国人手中得到赠与,都完全无需缴纳任何税款,通常连向政府申报也不需要,除非是在一年内由外国人手中得到价值超过十万元赠与或遗产,便要用3520号税表通知国税局。这只是一个通知政府的申报,并非要缴纳任何税金。

10.夫妇之间彼此作赠与是没有任何金额限制,也没有赠与税的问题;可是,有一个例外的情况,就是假如受赠配偶本身不是美国公民,则每年免税赠与金额有限制,为$152,000。

read more

09

3 月

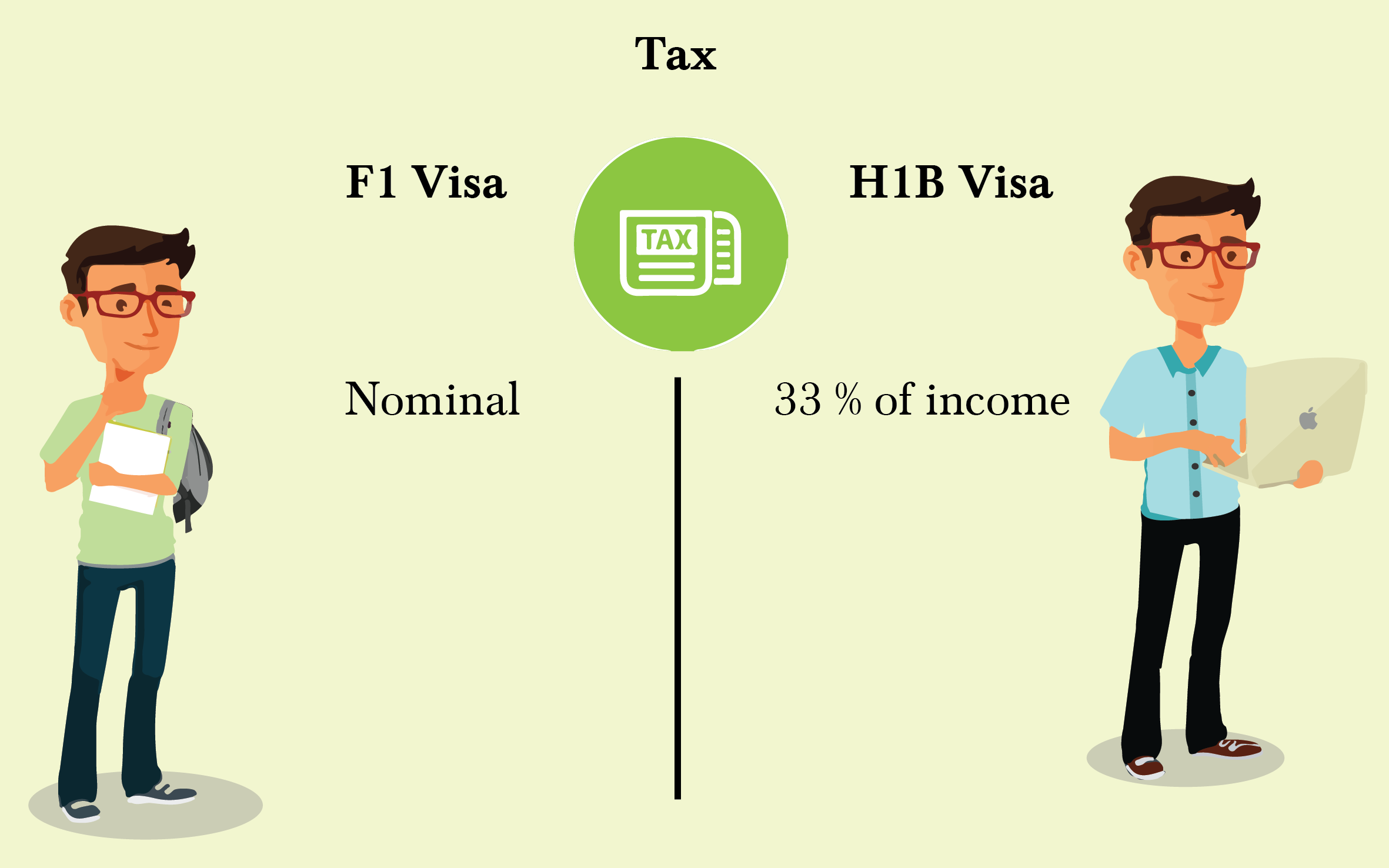

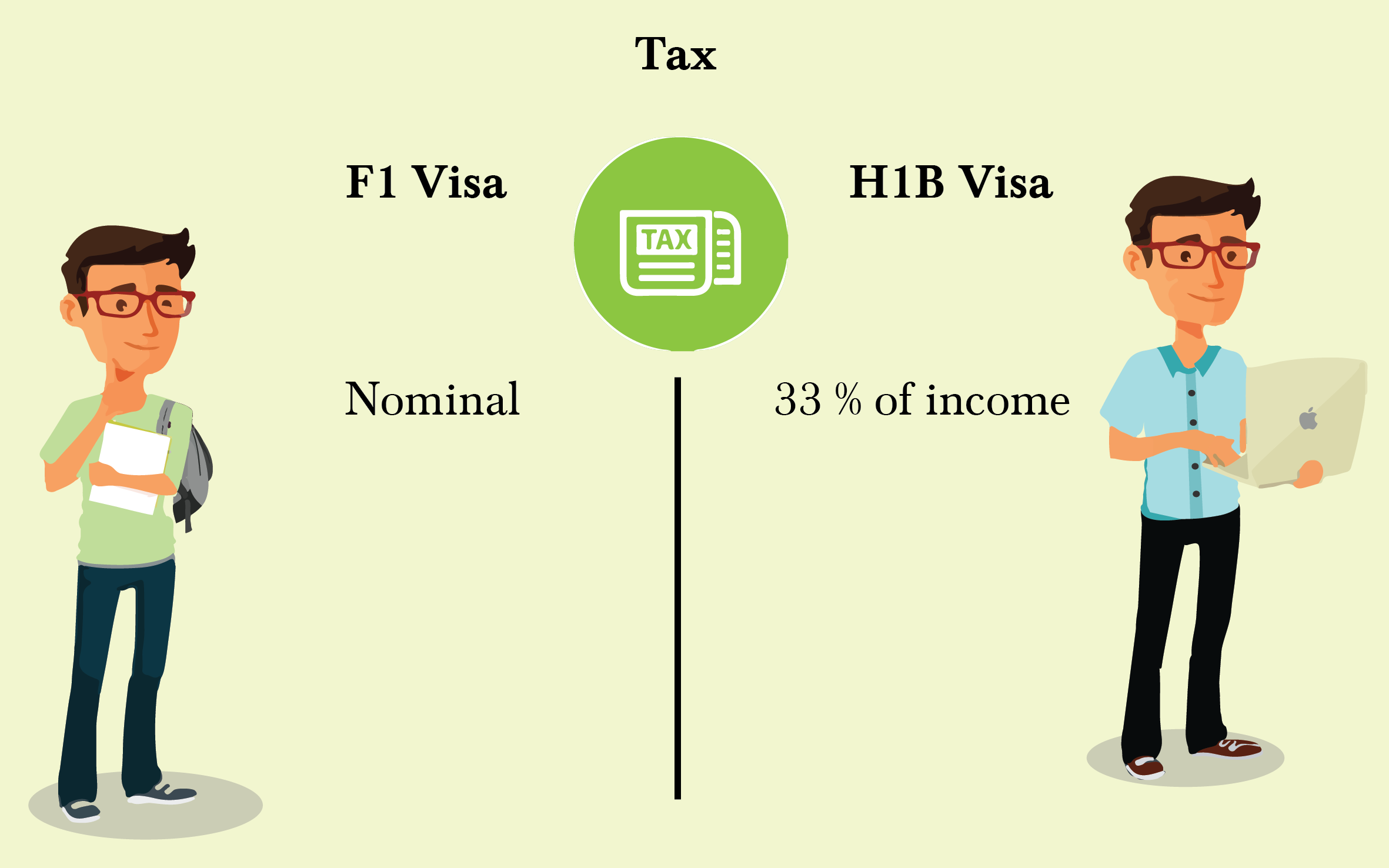

随着美国移民政策地不断改革, 在来美进修的中国学生, 学者等各种人才中选择长期留美的人士越来越多。 (更多…)

read more

23

9 月

电商是否应该征税,这是个伪命题,所有的生产经营商业活动都应该一视同仁。但是因为一些不得已的原因,电商征税此前没能完善实施。

(更多…)

read more

29

8 月

我需要报税吗?

在美国只要有收入就需要报税,如果你的年收入高于4000块的个人免税额(personal exemption),你就有报税的需要。如果是低于4000块但是有扣缴税款(withholding),可以选择报税也可以不保税。但是如果报税的话,可以拿回政府扣缴的税款。

(更多…)

read more

26

7 月

首先美国的结构是联邦制,联邦制是把所有的州都总结到一起叫做United States of America,那么它的名字叫美利坚合众国,每个联邦的州要交联邦税,不管哪个州都要交联邦税,它是最大的。联邦下面有个州,州下面还有一些其它的下属机构。比如说Board of Equalization加州的销售税务局,其它的州也是类似的结构,都有类似销售税务局类似的下属机构。三种结构:联邦、州和州下面的附属机构。比如说管理不动产税(Property Tax )的郡县(County),也就是说州下面还有郡县(County),当然州层次里面还有一个销售税务局。不报税的话,结果大家都知道,那就是会被查税。

如果你不报税,政府帮你估计税,我们从联邦这边讲,比如说你有一栋贷款的房屋,你需要交房地产税还要付利息,如果你没有存款,你又没有收入,我给你估计你的税。估计你的房子房贷两万五千元一年,付利息的话最少你要赚两万五千元你才够付利息。你还需要吃饭,估计你每个月吃饭伍佰元,你还要开汽车,估计你每个月油费两百元。这样一年算下来又需要八千四百元。加上两万五千元,一共是三万三千四百元。也就是说一年你至少要有三万三千多元的收入,我帮你做成自雇收入,首先你要交自雇税15.3%,再交所得税减少一点点,大概在22.5%左右,那么国税局帮你估计征税,联邦就会给你征税,然后州就会知道,州也会给你征税。所以说,你如果不报税,政府帮你估计税,你一样是要交税的。结果都是一样的,你都是需要交税,这样做反而更被动。你没有抵税,只是帮你估算的,这就是查税估算的结果。

对于州税,我们都知道要交这个不动产税(Property Tax),它知道你有房屋,另外信息分享叫做data share,联邦和州是互相之间联通的,联邦那边有什么信息,州税局这边都能够分享到联邦那边的信息。

例如联邦那边有贷款,贷款利息叫做1098 int,那么它就会知道这个人有贷款,贷款金额州税局这边都会知道。它一算这个人怎么会买了豪宅没有交税,州税局就会给你来信让你报税并交税,比如州税局给你一个月的时间让你报税,如果你不报税,并且超过时效,它就会给你估计税,如果你不反驳它的话,州税局就会给你定案。这种情况就是州从联邦那边得到信息,当然州税局自己也可以拿到一些信息,比如说你交的地税叫做Property Tax,还有从销售税务局那边得到信息,你开个店交了销售税,有没有报州税,州税局从上上下下都可以查出来知道你是否交税。如果没交税,你就需要补税。

销售税务局和州税局又是信息分享的,连在一起的。它可以从州税局拿到信息,这个人报税报了三万元钱,他是做零售的,他为什么没报销售税,销售税务局都会知道。另外它自己有自己的工作人员。它在每条街每个市都会去走动的,通常政府派人来回走动去看的都是销售税务局的人。这里怎么开了一个餐馆,你有没有交销售税他马上就会知道。在美国你不要幻想你开了一个店没人知道。它们一定会知道,一个是通过信息分享,从州那边得到的,一个就是做侦探似的工作人员出去找到的。

因为它们之间是信息分享的。销售税务局本来就是属于州税局,比如有个人申请了一个seller permit,并且有销售额,那么州税局马上就会知道你需要报州税。州税报了之后,州税局就会把这个信息告诉联邦,联邦那边就会知道,联邦反过来也许就会查你的税。同样道理,联邦那边查了税之后,国税局会告诉州税局它们查了这个人的税,请你们也查查这个人,它们相互之间是这样一个关系。所以如果你有问题需要改税,国税局和州税局都需要寄出你改税的信息。如果你不扫平这些,后面就会很麻烦。

主持人:如果这样讲的话,是不是我们修改一个税表,国税局州税局都需要更新修改信息?

会计师:是这样的,比如说你在联邦修改了税表,那么在州这边要和联邦对起来,州税表上会问你现在是被联邦查税吗?如果你是自己修改的,不是被查税修改的,税表上你要填写没有。如果你是被查税,税表上就要填写被查税。还有就是会问你你在修改州税表的同时联邦那边是否也有调整?你要回答有或者没有。销售税务局也是一样的道理,州税变动的话,销售税务局也要报。

像销售税一年的总额和国税局、州税局的税表不一致的话,这种情况会出现什么问题呢?这种情况就比较麻烦了。最近我正好遇到这种例子,销售税务局他会从哪里拿资料呢,有一个叫做销售税(Sales Tax Return)。如果是餐馆的话,你做的比较大,每个月都要预缴税,每个月一报,一个季度也要报一次。有些餐馆和卖食品的店每个月都报税,如果你报的税的总额和联邦报税、州报税的总额的销售额不一致的话,那么它就查到你了。销售税有的人是这样报,我是装修公司,我卖材料卖的那些要交销售税,我买了十万元钱的材料,他同时还赚了人家二十万元钱的人工,我给别人装修我收了别人装修费。我的总收入是三十万,当你报税的时候,你报的联邦税是三十万,但是你报销售税的时候你只报了十万元钱的材料销售税,这个销售税Sales... read more

18

8 月

中国电商令美国对手汗颜之处:神奇的送货速度

如今,有一件事实日益清晰:中国公司在电子商务的“快速送货”这一环节中击败了美国,而该环节的服务从根本上决定了网购的整体体验好坏。 (更多…)

read more